Il 24 settembre 2013, il Consiglio di Amministrazione della società Juventus Football Club S.p.A. ha approvato il Progetto di Bilancio per l’esercizio chiuso al 30 giugno 2013. Il CdA ha fornito con un comunicato stampa i dati non ancora verificati dalla società di revisione e non esaminati dal Collegio Sindacale.Nel comunicato stampa della società gli Amministratori affermano che ad oggi per l’esercizio 2013/14 si prevede un risultato ancora in perdita. I fattori determinanti saranno gli incrementi dei costi relativi alla gestione sportiva e l’impatto dei risultati sportivi che saranno conseguiti.I dati di sintesi relativi al 2012/13 mostrano un risultato netto negativo per Euro 15,9 milioni, un patrimonio netto positivo per € 48,6 milioni e un indebitamento finanziario netto in aumento, pari a € 160,3 milioni.In estrema sintesi, il bilancio conferma il trend positivo di netto miglioramento dell’andamento economico, grazie all’aumento dei ricavi, determinato soprattutto dai diritti TV relativi alla partecipazione alla UEFA Champions League. Permane una sostanziale stabilità dei ricavi commerciali, che deve necessariamente trasformarsi in un trend in forte crescita per cercare di competere con i grandi club europei, mettendo in atto le caratteristiche di un modello di business sostenibile.

Il 24 settembre 2013, il Consiglio di Amministrazione della società Juventus Football Club S.p.A. ha approvato il Progetto di Bilancio per l’esercizio chiuso al 30 giugno 2013. Il CdA ha fornito con un comunicato stampa i dati non ancora verificati dalla società di revisione e non esaminati dal Collegio Sindacale.Nel comunicato stampa della società gli Amministratori affermano che ad oggi per l’esercizio 2013/14 si prevede un risultato ancora in perdita. I fattori determinanti saranno gli incrementi dei costi relativi alla gestione sportiva e l’impatto dei risultati sportivi che saranno conseguiti.I dati di sintesi relativi al 2012/13 mostrano un risultato netto negativo per Euro 15,9 milioni, un patrimonio netto positivo per € 48,6 milioni e un indebitamento finanziario netto in aumento, pari a € 160,3 milioni.In estrema sintesi, il bilancio conferma il trend positivo di netto miglioramento dell’andamento economico, grazie all’aumento dei ricavi, determinato soprattutto dai diritti TV relativi alla partecipazione alla UEFA Champions League. Permane una sostanziale stabilità dei ricavi commerciali, che deve necessariamente trasformarsi in un trend in forte crescita per cercare di competere con i grandi club europei, mettendo in atto le caratteristiche di un modello di business sostenibile.Il “Business sostenibile”.

Come si legge nella scheda di presentazione della società sul sito della Borsa Italiana, “la mission di Juventus è ottenere risultati sportivi di primo livello ed essere una società quotata di successo attraverso un modello di business sostenibile”. Chi adotta tale modello si prefigge, in un’ottica di lungo periodo e adottando un approccio sistemico, di diventare generatore di valore economico e sociale. Tale modello è in contrapposizione con la logica del “mecenatismo” italiano, che, nella migliore delle ipotesi, cerca di ottenere ritorni di “immagine” immediati, non generando valore economico. L’adozione di un modello di business sostenibile è giustificato dall’approccio storico alla problematica. Infatti durante gli anni ’80 e ’90 le squadre di calcio italiane, rispetto ai club stranieri, hanno goduto del vantaggio competitivo di non investire nelle strutture sportive, come gli stadi. Mentre le squadre italiane investivano solamente nell’acquisto dei grandi calciatori, i club stranieri hanno costruito gli “Stadi di Proprietà”.

L’attualità ci mostra che i grandi campioni giocano per le squadre che hanno lo stadio di proprietà, come Real Madrid, Barcellona, Bayern, Manchester United o per i “nuovi mecenati”, come PSG, Manchester City e Monaco. Indubbiamente, il business del calcio dipende soprattutto dai risultati sportivi: nella maggior parte dei casi il successo sportivo porta sempre al successo economico e il miglioramento dei conti della Juve negli ultimi due anni lo si deve ai successi sportivi determinati dall’avvento di un allenatore con la mentalità vincente. Il percorso inverso può portare a successi sportivi, ma può determinare anche profondi rossi di bilancio che alla lunga costringono il mecenate a vendere.La sfida è rappresentata dall’equidistribuzione delle fonti di ricavo, per ridurre l’esposizione alle fluttuazioni cicliche. Nell’ultimo bilancio emerge un’incidenza sui ricavi operativi dei diritti TV del 58%, a fronte dell’incidenza dei ricavi da gare del 13% e dei ricavi commerciali del 19%. Puntare sul “Player Trading” come fonte di ricavo principale, come fa per esempio l’Udinese, significherebbe rinunciare ad essere una grande squadra, anche se bisogna sottolineare che tale aspetto andrebbe migliorato, viste le recenti difficoltà incontrate nel vendere alcuni calciatori con presenze in Nazionale e Champions League.

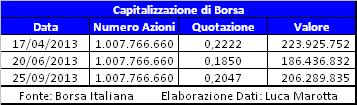

La Capitalizzazione di Borsa.

La Capitalizzazione di Borsa può essere considerata come un valore indicativo della società e si ottiene moltiplicando il numero delle azioni per il valore di mercato. Durante il 2013, tale valore è oscillato tra 186 e 223 milioni di euro. Tale valore è solo indicativo, perché quando si vendono o comprano pacchetti di controllo di società quotate in Borsa molto spesso emergono altri valori. Si pensi all’obbligo di lanciare un’OPA. Si deve aggiungere che nel bilancio della Juventus non risulta valorizzato il marchio e un’eventuale trattativa ne deve tener conto. La valorizzazione del brand Juventus può contare come minimo su un bacino potenziale di circa 12 milioni di tifosi e sul fatto che il brand è già sfruttato nel settore media quale veicolo e testimonial pubblicitario.

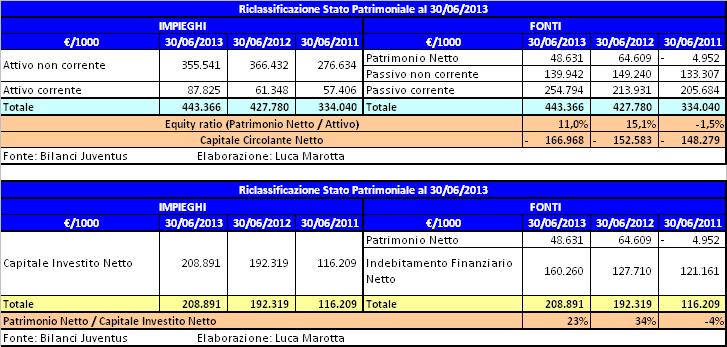

La Struttura dello Stato Patrimoniale.

Il totale delle attività risulta in aumento del 3,6%, assestandosi a 443 milioni di Euro (€ 427,8 milioni nel 2011/12).La presenza dello stadio di proprietà rende la struttura del bilancio della Juventus, rispetto a quella di altri club italiani, più vicina agli standard degli altri club europei. Il peso sul totale dell’attivo della voce “Terreni e fabbricati”, al netto degli ammortamenti, è del 28% circa.L’attivo corrente, comprensivo degli anticipi a fornitori correnti, risulta inferiore al passivo corrente che, comprensivo degli anticipi da clienti correnti, è di € 166,9 milioni (-€ 152,6 milioni nel 2011/12), conseguenza, molto probabilmente, degli investimenti realizzati.

Il Patrimonio Netto.

Il Patrimonio netto al 30 giugno 2013 è positivo per € 48,6 milioni (€ 64,6 milioni nel 2011/12) e finanzia l’11% dell’attivo.La variazione rispetto al patrimonio netto del 30 giugno 2012 è dovuta sostanzialmente alla perdita dell’esercizio registrata. Essendo positivo, è conforme a quanto stabilito dal regolamento del Fair Play Finanziario.Al 30 giugno 2013, il capitale sociale della società bianconera, interamente sottoscritto e versato, ammonta a € 8.182.133,28 ed è costituito da n. 1.007.766.660 azioni ordinarie senza valore nominale.Il Patrimonio Netto finanzia il 23% del Capitale Investito Netto, pari a € 208,9 milioni, il restante 77% è finanziato dall’indebitamento finanziario netto.

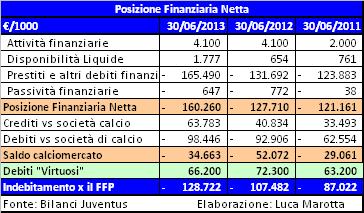

La Posizione Finanziaria Netta.

Secondo il regolamento del Fair Play Finanziario, l’indebitamento di natura finanziaria al netto delle disponibilità liquide, cui va aggiunto il saldo tra crediti e debiti da calciomercato, non deve essere superiore ai ricavi comprensivi di plusvalenze. Non si dovrebbero conteggiare i debiti contratti per investimenti “virtuosi” come lo Stadio e il Centro Sportivo.L’indebitamento finanziario netto, al 30 giugno 2013, è pari a € 160,3 milioni ed è in aumento rispetto al 30 giugno 2012 di € 32,6 milioni (+5,5%).

Il totale lordo dei debiti finanziari aumenta da € 132,5 milioni del 30/06/2012 a € 166,2 milioni del 30 giugno 2013. Si è fatto maggior ricorso al factoring. I debiti verso le società di factoring aumentano da € 5 milioni a € 49,3 milioni.Rispetto al 30 giugno 2012, il debito verso l’Istituto per il Credito Sportivo diminuisce da € 56,1 milioni a € 52,1 milioni. Trattasi di un debito “virtuoso” e la rata classificata tra i debiti a breve è di € 4,3 milioni. I debiti verso le banche diminuiscono da € 54,4 milioni a € 50,1 milioni. Trattasi di debiti a breve. I debiti verso società di Leasing diminuiscono da € 16,2 milioni a € 14,1 milioni. Trattasi di debiti “virtuosi”, perché riguardano il Centro Sportivo di Vinovo, oggetto di un’operazione di leasing, con Unicredit Leasing S.p.A.. Le altre passività finanziarie ammontano a circa 600 mila euro.Le Disponibilità liquide aumentano da € 700 mila a € 1,8 milioni. Le attività finanziarie non correnti, pari a € 4,1 milioni, rimangono invariate, poiché si riferiscono a liquidità depositata su conto corrente a garanzia del mutuo contratto con l’Istituto per il Credito Sportivo.Il saldo tra debiti e crediti da calciomercato è negativo per € 34,6 milioni (€ 52,1 milioni al 30/06/2012).I Crediti verso società del settore specifico per campagna trasferimenti sono pari a € 63,8 milioni (€ 40,8 milioni, al 30/06/2012).

I Debiti verso società del settore specifico per campagna trasferimenti risultano pari a € 98,4 milioni (€ 92,9 milioni, al 30/06/2012).L’indebitamento finanziario netto della Juventus, con l’aggiunta del saldo tra debiti e crediti da calciomercato, è inferiore ai ricavi e risulta conforme al Fair Play Finanziario, essendo anche comprensivo di debiti “virtuosi”.

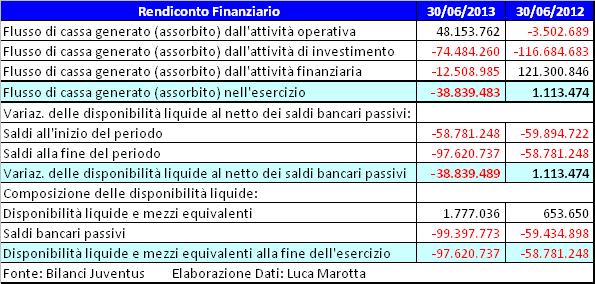

Il Rendiconto Finanziario.

Il rendiconto finanziario illustra i flussi di cassa generati dall’attività operativa, di investimento e finanziaria.L’attività operativa durante l’esercizio ha generato un flusso di cassa positivo per € 48,1 milioni, invece nell’esercizio precedente aveva assorbito € 1,3 milioni. Nella sostanza gli incassi provenienti dall’attività ordinaria hanno superato le uscite.L’attività di investimento durante l’esercizio ha assorbito un flusso di cassa per € 74,5 milioni, invece nell’esercizio precedente aveva assorbito € 116,7 milioni. Da segnalare, investimenti in diritti pluriennali calciatori per € 68,2 milioni compensati in parte da cessioni per diritti calciatori per 23,9 milioni e dall’aumento dei relativi debiti di 2,4 milioni, ma i crediti sono diminuiti di 21,2 milioni. Quindi l’assorbimento netto determinato dall’attività di “Calciomercato”, che rientra nell’attività di investimento, è stato di € 63,2 milioni netti. Sempre in tale attività rientrano gli anticipi versati ala Città di Torino e a vari fornitori in relazione al “Progetto Continassa” per € 9,5 milioni. Gli investimenti in altre immobilizzazioni hanno provocato un assorbimento di cassa per € 1,9 milioni.L’attività finanziaria durante l’esercizio ha generato un flusso di cassa negativo per € 12,5 milioni, invece nell’esercizio precedente aveva generato un flusso positivo dovuto all’aumento di capitale per € 121,3 milioni. Nella sostanza si sono rimborsati finanziamenti ricevuti e pagati gli interessi.

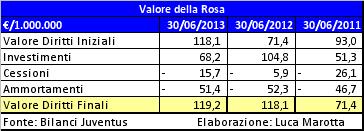

Il Valore della Rosa.

Al 30 giugno 2013, il valore contabile netto dei diritti pluriennali alle prestazioni dei calciatori ammonta a € 119,2 milioni; rispetto al 30 giugno 2012 risulta in aumento di € 1,1 milioni.

L’incremento è dipeso dagli investimenti della Campagna Trasferimenti 2012/2013, per € 68,2 milioni, da cessioni per un valore contabile netto di € 15,7 milioni e ammortamenti per € 51,4 milioni.Risulta contabilizzata una svalutazione di € 3,2 milioni per allineare il valore residuo dei diritti alle prestazioni del calciatore Felipe Melo al corrispettivo netto effettivamente percepito per la cessione, dopo la chiusura dell’esercizio.Nel dicembre 2012 è stato risolto consensualmente il contratto di Lucio Lucimar Ferreira; tale operazione ha comportato un risparmio, in termini di minori ingaggi e al netto della minusvalenza, di € 1,9 milioni.L’ultima Campagna Trasferimenti, conclusasi il 2 settembre 2013, ha comportato complessivamente un aumento del capitale investito di € 38,1 milioni derivante da acquisizioni per € 65,4 milioni e cessioni per un valore contabile residuo di € 27,3 milioni. Le plusvalenze nette generate dalle cessioni dell’ultimo Calciomercato ammontano a € 13,1 milioni.

La Gestione economica.

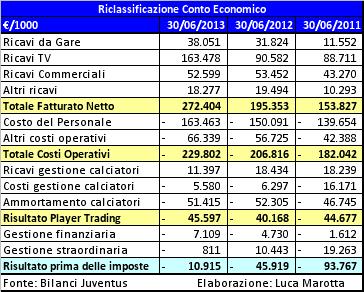

I Ricavi del 2012/13 ammontano a € 283,8 milioni, mentre nel 2011/12 erano pari a € 213,8 milioni nel 2011/12). La variazioni in aumento è stata di € 70 milioni (+32,75%).Solo i ricavi per proventi radiotelevisivi relativi alla UEFA Champions League hanno comportato un incremento di € 65,3 milioni. In virtù del meccanismo di ripartizione del Market Pool e dell’eliminazione dell’Udinese, la Juventus è risultata essere la squadra che ha ricevuto il maggior importo nella ripartizione dei proventi UEFA.Nel dettaglio, rispetto al 2011/12, i Ricavi da gare aumentano da € 31,8 milioni a € 38 milioni.Per quanto riguarda gli abbonamenti per la stagione 2012/2013, sono state sottoscritte tutte le 27.400 tessere a disposizione, per un ricavo netto di € 19,8 milioni, inclusi i Premium Seats e i servizi aggiuntivi. Rispetto al 2011/2012 si è registrato un incremento dell’11,7% per quanto riguarda il numero degli abbonamenti e un incremento del 30,3% in termini di ricavi netti.I Diritti radiotelevisivi e proventi media aumentano da € 90,6 milioni a € 163,5 milioni, registrando un incremento di € 72,9 milioni. Tale voce è composta per € 65,3 milioni da diritti TV Champions e per € 98,2 milioni diritti TV Serie A e proventi derivanti dallo sfruttamento della Library Juventus.

I Ricavi da sponsorizzazioni e pubblicità diminuiscono da € 53,4 milioni a € 52,6 milioni. A seguito dell’accordo triennale sottoscritto il 23 luglio 2012, il Gruppo Fiat è divenuto l’unico sponsor di maglia di Juventus con il marchio Jeep, per tutte le competizioni, a fronte di un corrispettivo fisso complessivo di € 35 milioni, oltre alla fornitura di vetture del gruppo.I proventi da gestione diritti calciatori diminuiscono da € 18,4 milioni a € 11,3 milioni. Tale voce comprende plusvalenze per € 8,2 milioni. Il saldo tra acquisti e cessioni temporanee è stato positivo per 0,9 milioni.Gli altri ricavi diminuiscono da € 19,5 milioni a € 18,2 milioni.I Costi operativi, esclusi gli ammortamenti, sono pari a € 227,1 milioni (€ 206,3 milioni, nel 2011/12). La variazione in aumento è stata contenuta entro € 20,8 milioni, ossia è stata del 10%, nettamente inferiore all’incremento dei ricavi.I costi relativi al personale tesserato aumentano da € 137,1 milioni a € 149 milioni.Il costo del personale non tesserato aumenta da € 12,9 milioni a € 14,5 milioni.Nel complesso il Costo del Personale ammonta a € 163,5 milioni e l’incidenza sui ricavi è del 57,6%, abbondantemente in linea col Fair Play Finanziario.Gli Oneri da gestione diritti calciatori diminuiscono da € 6,3 milioni a € 5,6 milioni.

Gli ammortamenti e svalutazioni dei diritti pluriennali alle prestazioni dei calciatori diminuiscono di poco da € 52,3 milioni a € 51,4 milioni. Il prolungamento dei contratti di prestazione sportiva di alcuni calciatori, come Andrea Barzagli, Leonardo Bonucci, Paolo De Ceglie, Alessandro Matri, Felipe Melo de Carvalho e Gianluigi Buffon, ha comportato minori ammortamenti nell’esercizio 2012/2013 per circa € 5 milioni.Il risultato operativo è negativo per € 3,8 milioni e segna un netto miglioramento rispetto al risultato operativo del precedente periodo che era negativo per € 41,2 milioni.La gestione finanziaria è negativa per € 7,1 milioni. Su di essa pesano oneri finanziari per € 9,5 milioni, causati dall’indebitamento “virtuoso”, che dunque non rilevano ai fini del Financial Fair Play.Il risultato prima delle imposte è negativo per € 10,9 milioni, mentre nel 2011/12 era negativo per € 45,9 milioni.Il risultato netto dell’esercizio 2012/13 evidenzia una perdita di € 15.910.649, in netto miglioramento rispetto al 2011/12 che mostrava una perdita netta di € 48,6 milioni.

Il Punto di Pareggio.

La Juventus risulta rispettare i limiti del “break-even” del Fair Play Finanziario, che tollera una perdita cumulata per gli esercizi 2011/12 e 2012/13 di 45 milioni.Infatti nella determinazione del “break-even result” non si considerano alcuni elementi come gli altri ammortamenti (“Total Depreciation, Amortisation & Impairment, excluding player registrations”), plusvalenze e minusvalenze determinate da attività fisse che non siano i calciatori (“Total Profit/(Loss) on Disposal of Fixed Assets”), gli oneri finanziari determinati da investimenti “virtuosi” e le spese per il settore giovanile. Stimando per prudenza queste ultime in 4 milioni annui, potremmo avere la seguente simulazione, che dimostra che la Juventus è abbondantemente nei limiti richiesti dalle norme del Fair Play Finanziario.

Iniziative al servizio del “business sostenibile”.

Si potrebbero collocare nell’ambito del modello del “business sostenibile” due iniziative ambiziose intraprese: il “Progetto Continassa” e lo “Juventus College”.

Il Progetto Continassa.

Sul fronte investimenti strutturali, il Progetto Continassa avvicinerà sempre più la Juventus al modello di gestione dei grandi Club Europei. Il Progetto Continassa riguarda la riqualificazione e valorizzazione dell’area adiacente allo Juventus Stadium, denominata “Area Continassa”, che versa in condizioni di abbandono e degrado. Il progetto prevede la realizzazione di attività di natura commerciale, sportiva, culturale e residenziale e comporterà un costo di € 11,7 milioni.Il 14 giugno 2013 Juventus e Città di Torino hanno firmato il contratto definitivo. Si prevede che il Progetto possa completarsi nell’arco dei prossimi 4 anni.Il corrispettivo per l’acquisizione dell’Area Juventus è stato fissato in € 11,7 milioni, che valorizza in € 355 circa al metro quadrato la Superficie Lorda di Pavimento (in totale 33.000 metri quadrati) e in € 65 al metro quadrato il diritto di superficie (in totale circa 180.000 metri quadrati). La Juventus ha già versato ala Città di Torino acconti per € 7,5 milioni; i restanti € 4,2 milioni saranno versati entro il 31 dicembre 2013. La restante area pari a circa 80.000 metri quadrati resterà di proprietà del Comune di Torino.

Juventus College

Lo Juventus College è al secondo anno di attività, ed ospita quattro classi.Nel mese di settembre 2013 l’European Club Association (ECA) ha riconosciuto il “J College” come il miglior progetto per l’educazione e la crescita dei ragazzi, tra tutti quelli varati dai club europei e dedicati al Settore Giovanile, ed ha premiato la Società con l’“ECA Best Achieving Award” nella sezione “Youth Development”.

Conclusioni.

La sfida per i prossimi anni sarà quella di aumentare i ricavi commerciali, che rappresentano il punto debole dell’ultimo bilancio. Infatti, mentre i ricavi operativi sono aumentati complessivamente del 32,75%, i ricavi commerciali sono diminuiti dell’1,6%.La Campagna Abbonamenti per la stagione 2013/2014 si è chiusa con la sottoscrizione di tutte le 28.000 tessere messe a disposizione per la vendita, per un ricavo netto di € 20 milioni, inclusi i Premium Seats e i servizi aggiuntivi, contro i € 19,8 milioni del 2012/13. L’inaugurazione della nuova tribuna, di circa 320 posti denominata “Legends Club”, dotata di poltrone ad altissimo comfort, e della possibilità di usufruire di un menu completo con servizio al tavolo e vista sul campo di gioco, amplia la gamma di servizi Premium offerti allo Juventus Stadium. Come già detto, nonostante il rafforzamento della Prima Squadra, per aumentare la competitività anche a livello europeo, gli Amministratori prevedono per il 2013/14 un risultato ancora in perdita. Secondo gli Amministratori, il risultato economico per l’esercizio 2013/14 sarà influenzato dall’incremento dei costi relativi alla gestione sportiva e dall’impatto che i risultati sportivi, che saranno effettivamente conseguiti, avranno sui ricavi attesi. L’obiettivo della Società è quello di proseguire nel trend di miglioramento dei risultati economici come negli ultimi due esercizi.